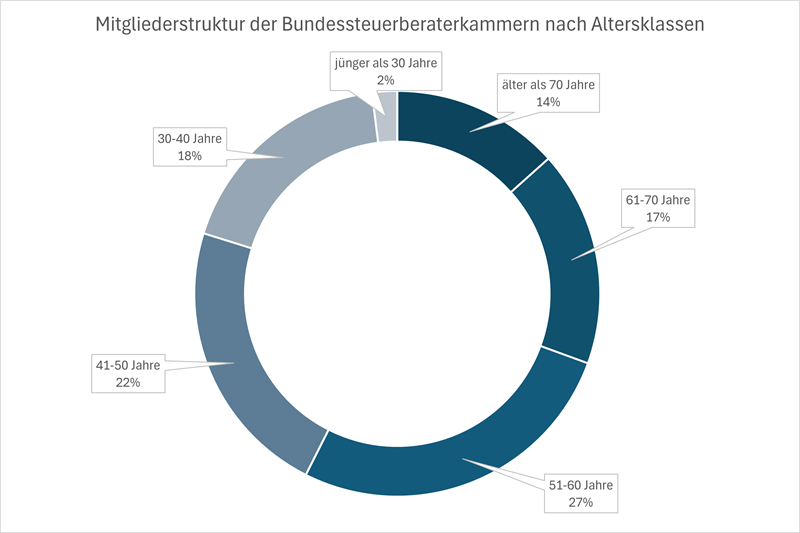

Am 01. Januar 2024 zählten die Steuerberaterkammern in Deutschland 105.896 Mitglieder. Dabei muss jeder Steuerberater eine Berufshaftpflichtversicherung abschließen. Diese Versicherung sichert Steuerberater nicht nur vor den Konsequenzen von Beratungsfehlern ab, sondern ist auch gesetzlich vorgeschrieben. Auch junge Steuerberater, die gerade frisch aus dem Studium kommen, fallen unter die Pflicht zum Abschluss einer Berufshaftpflichtversicherung für ihre steuerberatenden Tätigkeiten.

Das Durchschnittsalter der Steuerberater in Deutschland liegt bei 53,6 Jahren [Stand: 01.01.2024]. Quelle: Berufsstatistik 2023 BStBK.

Inhalt

Worauf sollten Jungsteuerberater bei Abschluss einer Berufshaftpflichtversicherung achten?

Nach bestandener Steuerberaterprüfung und Aufnahme der steuerberatenden Tätigkeiten muss in jedem Fall eine Berufshaftpflichtversicherung abgeschlossen werden. Der Schutz der Berufshaftpflichtversicherung muss über die gesamte Dauer der Zulassung als Steuerberater aufrechterhalten werden und gleichzeitig die Mindestanforderungen des Versicherungsschutzes erfüllen. Das Bestehen der Berufshaftpflichtversicherung muss entsprechend nachgewiesen werden.

Grundsätzlich müssen Jungsteuerberater im Gegensatz zu versierten Steuerberatern keine besonderen Umstände für den Versicherungsabschluss berücksichtigen. Tipps für einen optimalen Versicherungsschutz finden Sie hier. Elementare Vertragskonditionen sind beispielsweise ein passender Geltungsbereich, die Absicherung gegen Personen- und Sachschäden sowie eine zeitlich unbegrenzte Nachhaftung.

Mindestanforderungen an die Berufshaftpflicht

Für eine Berufshaftpflichtversicherung für selbstständig tätige Steuerberater in einer Einzelpraxis gilt eine Mindestversicherungssumme von 250.000 Euro. Bei Berufsausübungsgesellschaften ohne Haftungsbeschränkung (GbR, PartG, OHG) steigt die Mindestversicherungssumme auf 500.000 Euro, liegt eine Haftungsbeschränkung vor (GmbH, AG, KG, PartGmbB) liegt die Mindestversicherungssumme bei 1.000.000 Euro.

Im Rahmen des Versicherungsabschlusses kann eine Jahreshöchstleistung für alle in einem Versicherungsjahr verursachten Schäden vereinbart werden. Diese darf begrenzt werden, muss jedoch mindestens das Vierfache der jeweiligen Mindestversicherungssumme betragen.

Angemessenen Versicherungsschutz wählen

Ein Vertrag, der genaue die Mindestversicherungssumme abdeckt, kann ausreichend sein, wenn die steuerberatenden Tätigkeiten ausschließlich in einem kleineren Rahmen oder womöglich als Nebengewerbe ausgeübt werden. Sollten Steuerberater jedoch planen, größere Kunden zu beraten, sollte die Versicherungssumme überdacht werden. Eine umfangreiche Bewertung und Analyse der individuellen Situation ist ausschlaggebend für eine angemessene Bestimmung der Versicherungssumme.

250.000 Euro können im Schadenfall schnell ausgeschöpft werden. Der Steuerberater muss die Differenz zwischen dem finanziellen Schaden und der Versicherungssumme aus eigener Tasche bezahlen. Daher ist es wichtig, das individuelle Schadensrisiko sorgfältig abzuwägen und die Berufshaftpflichtversicherung entsprechend auf dieses Risiko abzustimmen.

Es ist außerdem wichtig, mögliche Schäden aus Nebentätigkeiten über die Berufshaftpflichtversicherung abzusichern. Arbeitet ein Steuerberater beispielsweise als Autor und verfasst einen Ratgeber über Steuertipps, kann aus dieser Tätigkeit ein finanzieller Schaden für Dritte entstehen. Sollten Jungsteuerberater bereits wissen, dass sie neben ihren steuerberatenden Tätigkeiten weitere Nebentätigkeiten ausüben wollen, sollte unbedingt geprüft werden, ob diese Nebentätigkeiten über die Berufshaftpflichtversicherung mitversichert werden können.

Steuerberater in einer Bürogemeinschaft

Steuerberater können sich in einer Bürogemeinschaft oder Sozietät zusammenschließen und von dort aus gemeinsam ihren steuerberatenden Tätigkeiten nachgehen. Je nachdem, welcher Zusammenschluss vorliegt, ergeben sich unterschiedliche Auswirkungen für die Berufshaftpflichtversicherung.

Arbeiten mehrere Steuerberater zusammen in einer Bürogemeinschaft, agiert weiterhin jeder Steuerberater individuell, jedoch wird die zur Verfügung stehende Infrastruktur von den Steuerberatern geteilt. Da nur der Bürobetrieb gemeinschaftlich abgewickelt wird, besteht weiterhin für jeden Steuerberater individuell die Pflicht, eine Berufshaftpflichtversicherung abzuschließen.

Schließen sich Steuerberater jedoch zu einer konkreten Gesellschaftsform zusammen, werden nicht nur innerbetriebliche Organisationen und Strukturen neu verhandelt, auch die haftungsrechtlichen Konsequenzen hängen von der jeweiligen Rechtsform ab. Mehr Informationen zu den verschiedenen Gesellschaftsformen finden Sie hier.

u. v. m. im Vergleich!

u. v. m. im Vergleich!